Проверять удержанный НДФЛ необходимо для правильного определения НДФЛ, который необходимо перечислить.

Если перечисленный будет равен удержанному, то 6-НДФЛ заполнится корректно.

Вторая причина необходимости проверки удержанного НДФЛ, определить ошибки учета и не накапливать их несколько месяцев, а соответственно перед отчетностью быстрее и легче проверять все суммы и сдавать отчетность без ошибок и корректировок. Не тратить время на поиск ошибок.

Момент проверки.

1 раз в месяц после окончательного расчета за месяц , когда ведомости уже заполнены, но еще не выплачены сотрудникам и НДФЛ не перечислен в бюджет. Предварительно нужно проверить исчисленный НДФЛ, и убедиться что весь НДФЛ за месяц исчислен корректно.

Как проверять удержанный НДФЛ

Сформировать отчет «Сводная справка 2-НДФЛ» за период с начала года по месяц, за который происходит выплата.

Для удобства необходимо донастроить отчет:

- вывести ;

- вывести по каждому сотруднику (для анализа ситуации по конкретному сотруднику в этом же отчете)

Преимущества доп. настройки:

- сразу видна РАЗНИЦА между исчисленным и удержанным;

- в этом же отчете по сотруднику можно просмотреть историю его НДФЛ по месяцам и регистраторам. (рис 1)

.png)

Например, проверяем НДФЛ за июнь 2021 г, тогда формируем отчет с 01.01.21-30.06.21. С доп настройкой отчета сразу видно сотрудников, у которых идет расхождение между колонками Исчисленный и Удержанный НДФЛ и проверить в каком документе появилось это расхождение.

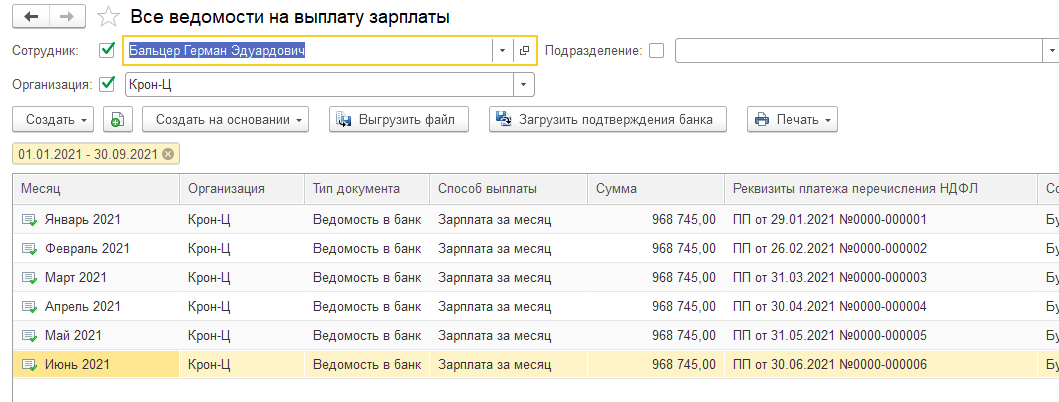

Пример 1: НДФЛ не удержался, т к сотруднику все выплачено в аванс

Определили ошибочного сотрудника, далее формируем отчет только по одному этому сотруднику и находим месяц, в котором произошла ошибка. Далее открываем журнал всех ведомостей и ставим отбор только по 1 этому сотруднику. Лучше не открывать отдельно журнал «Ведомость в кассу» и «Ведомость в банк», а сразу взять общий журнал всех ведомостей (рис 2).

Видно, что сотрудник Бальцер не попал в ведомость на выплату ЗП в мае, а попал лишь в ведомость на выплату аванса. Формируем Расчетный лист и проверяем, сумму на выплату по сотруднику. (рис 3).

.png)

Оказалось, что в аванс каким-то образом выплатили всю сумму. Чтобы исправить эту ошибку, и отразить удержание НДФЛ по сотруднику за май месяц, нужно в ведомость на выплату зарплаты подтянуть вручную сотрудника и заполнить по нему НДФЛ. (рис 4).

.png)

Далее проверяем отчет «Сводная справка 2-НДФЛ» по сотруднику и убеждаемся, что по сотруднику все колонки равны (рис 5).

.png)

Пример 2: НДФЛ не удержался т.к. неправильно указан способ выплаты зарплаты

Для исправления ошибки порядок действий такой же как в 1 примере, только в расчетном листке сумма к выплате не равна 0. Т е сотрудник в ведомость на выплату должен был попасть и НДФЛ должны удержать (рис 6).

.png)

Формируем ведомость в банк, но сотрудник так и не попадает в нее. Тогда проверяем способ выплаты ЗП в карточке сотрудника и видим, что там указан личный лицевой счет (рис 7).

.png)

Далее создаем «Ведомость на счета» и НДФЛ по сотруднику удерживается (рис 8).

.png)

И проверяем по отчету «Сводная справка 2-НДФЛ» по сотруднику (рис 9).

.png)

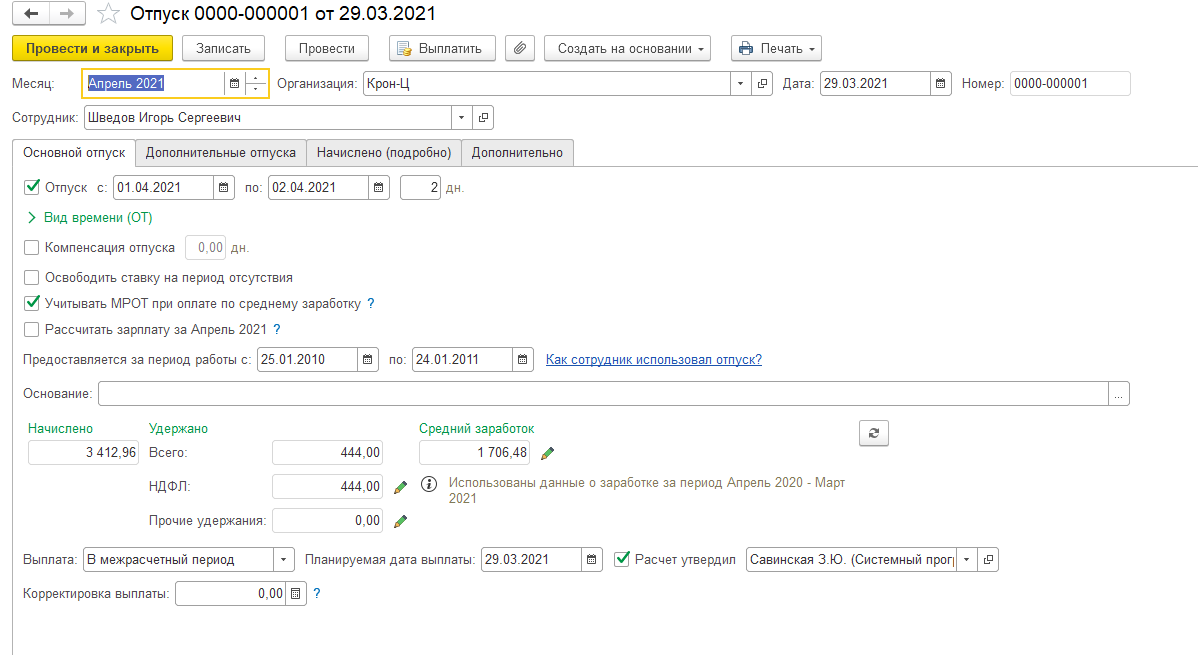

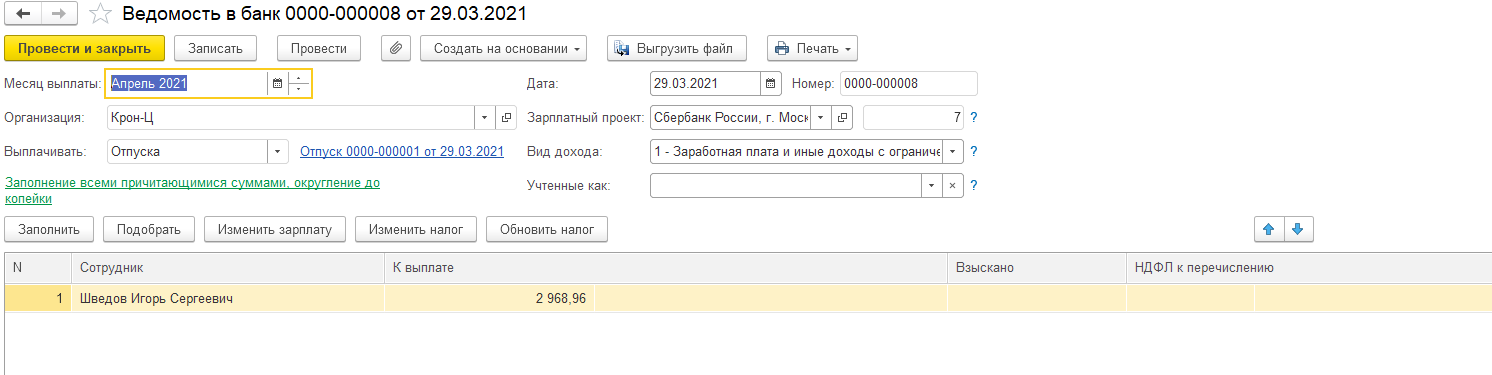

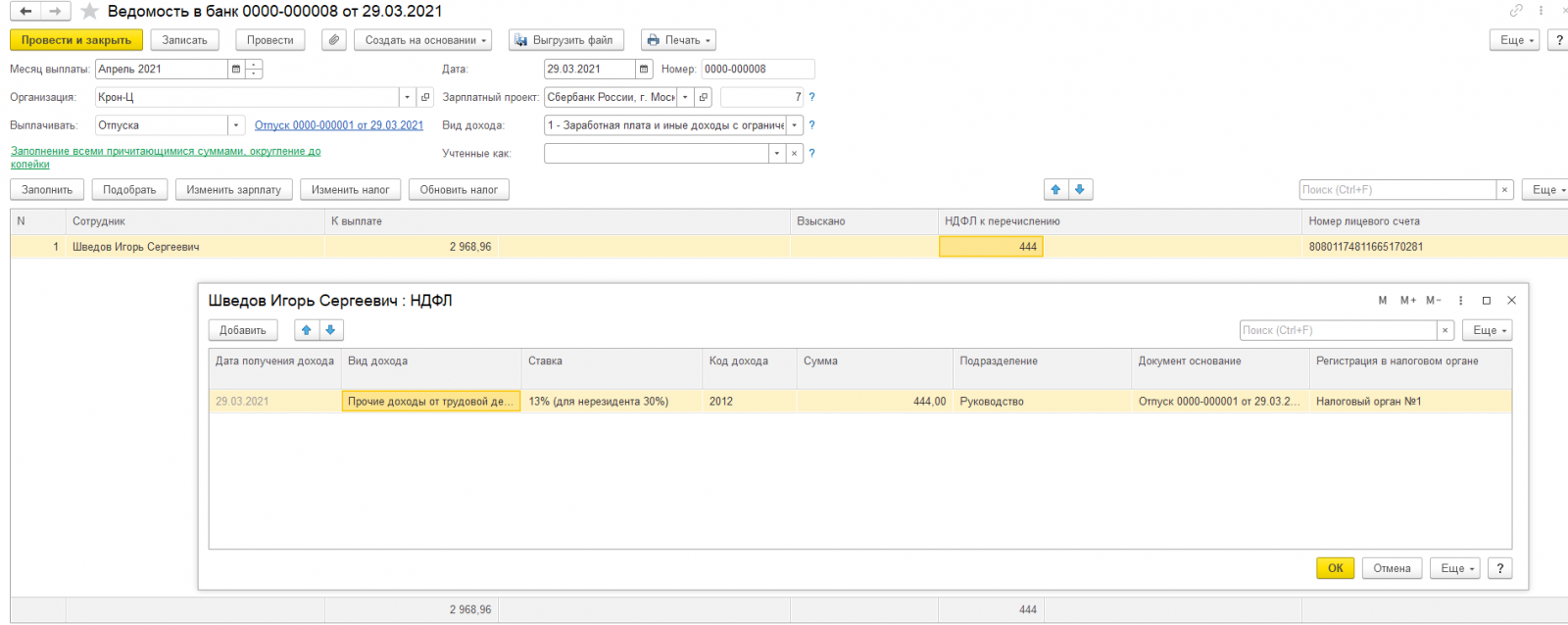

Пример 3: в отпуске неправильно выбран месяц начисления и НДФЛ не удержался

Находим ошибочного сотрудника и документ, в котором не удержался НДФЛ. Это документ отпуск за апрель, но рассчитанный 29.03.21 и планируемая дата выплаты дохода тоже стоит 29.03.21. А ведомость формировали ЗА апрель от 29.03.21, но в данном случае в документе «Отпуск» НДФЛ зафиксирован в марте, и на выплату ЗА Апрель естественно не встанет (рис 10) и (рис 11).

Эту ошибку программа не исправляет и в следующих ведомостях, поэтому важно формировать отчет «Сводная справка 2-НДФЛ» накопительно с начала года. Изменить в отпуске прошлого периода месяц начисления не всегда есть возможность, особенно на стыке кварталов этого вообще лучше не делать, поэтому исправить ошибку можно только вручную указав удержание НДФЛ (рис12) в ведомости. Обязательно нужно заполнить все поля в форме НДФЛ ведомости.

Пример 4: НДФЛ излишне удержанный из-за имущественного вычета

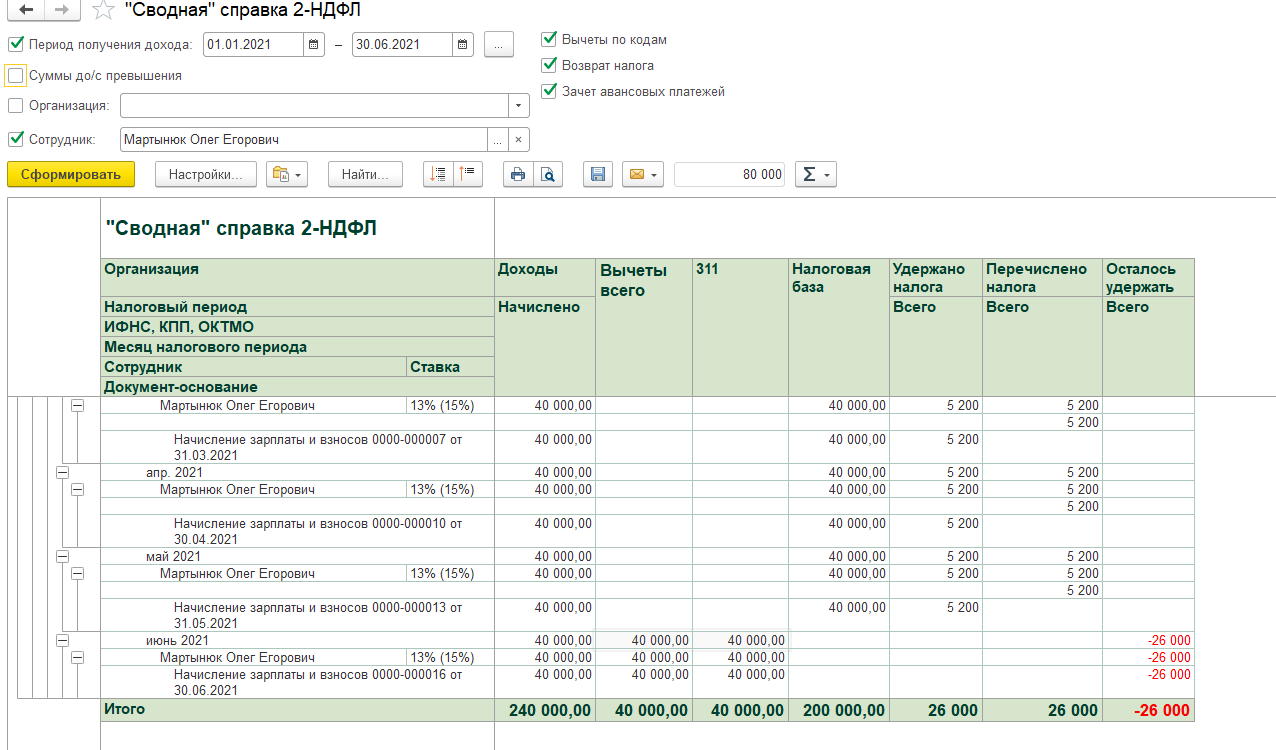

Проверяем далее отчет Сводная справка 2-НДФЛ» накопительно с начала года по всем сотрудникам и находим следующего проблемного сотрудника Мартынюк. У него удержанный налог в июне 2021 стоит с минусом, т е мы переудержали по нему налог (рис 13).

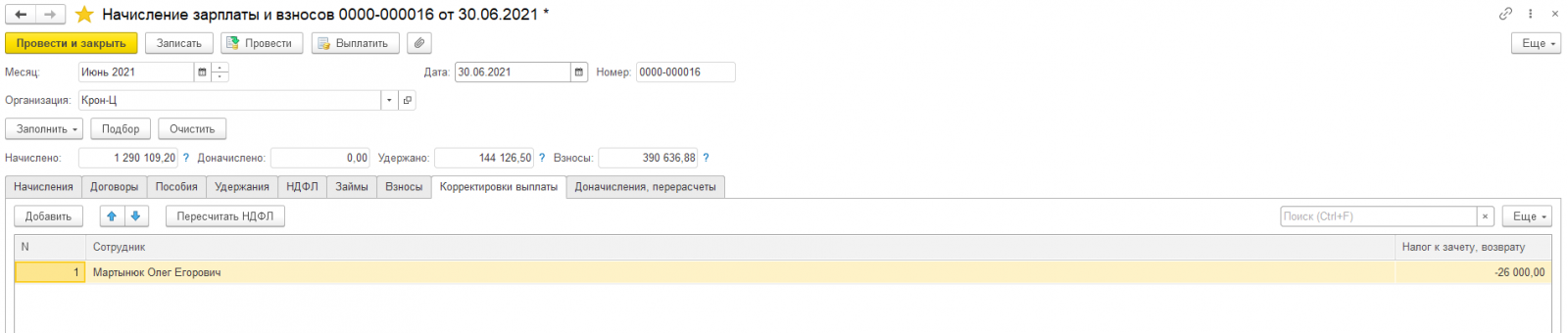

Проверяем отдельно отчет с отбором по сотруднику и видим, что с начала года вычеты не применялись у сотрудника, а в июне применились сразу все 40000. Такая ситуация происходит, когда принесли заявление на имущественный вычет в течении года. Программа придерживает этот НДФЛ и не ставит сразу к возврату до получения заявления. В документе «Начисление НДФЛ» это можно увидеть на вкл. «Корректировка выплаты» (рис 14)

Напоминаю, что вернуть излишне удержанный НДФЛ можно только после получения заявления от сотрудника.

Для возврата НДФЛ используется документ «Возврат НДФЛ» и сумма излишне удержанного НДФЛ попадает в ведомость на выплату ЗП.

Пример 5: доход не попадает в ведомость из-за неправильных настроек начисления

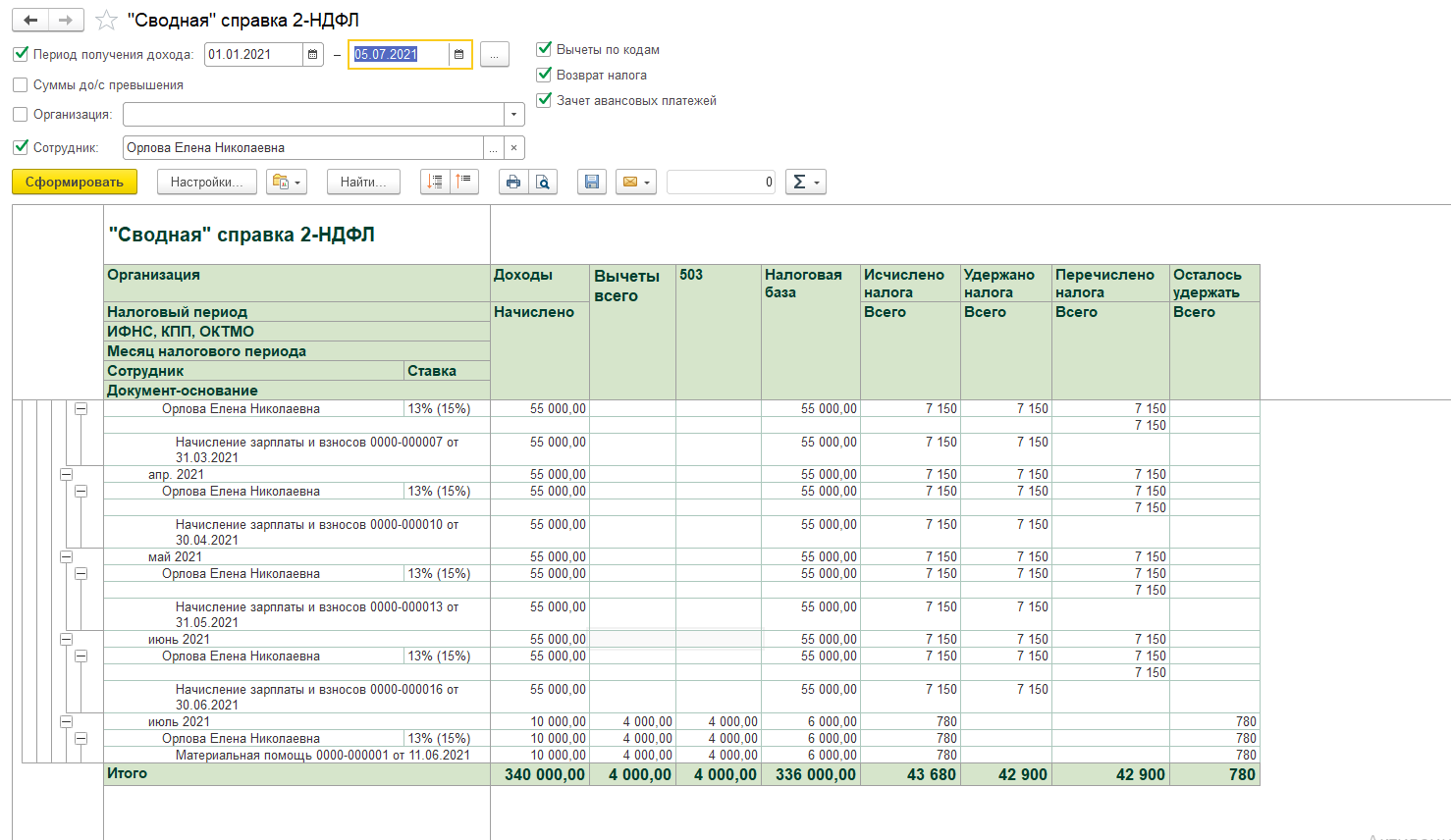

Иногда появляется енобходимость формировать «Сводная справка 2-НДФЛ» не только до конца месяца, за который начислена ЗП (в наших примерах июнь 2021 года), но и захватить еще месяц выплаты, т е июль 2021. Такое формирование отчета позволит найти ошибки, связанные с неправильными настройками начисления.

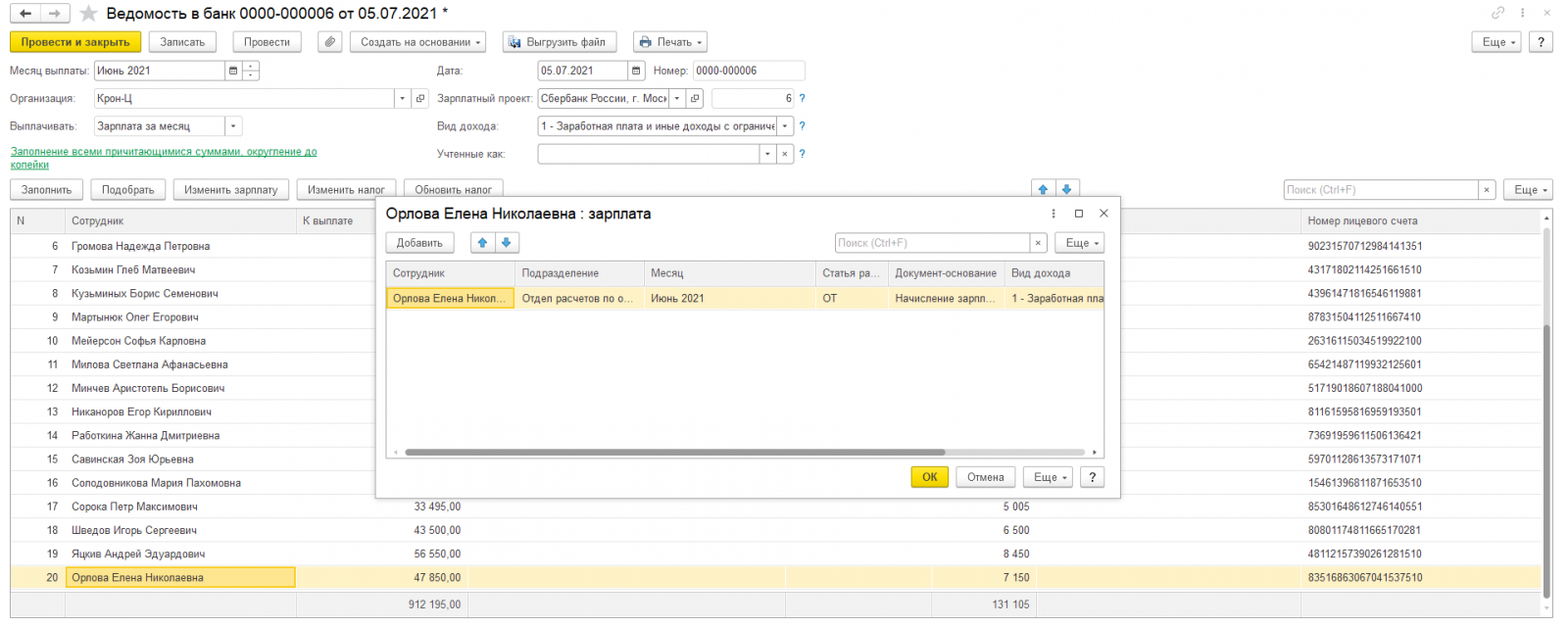

Нашли проблемного сотрудника Орлова Е.Н. и проверяем почему НДФЛ с матпомощи не попал в ведомость на выплату ЗП (рис 15).

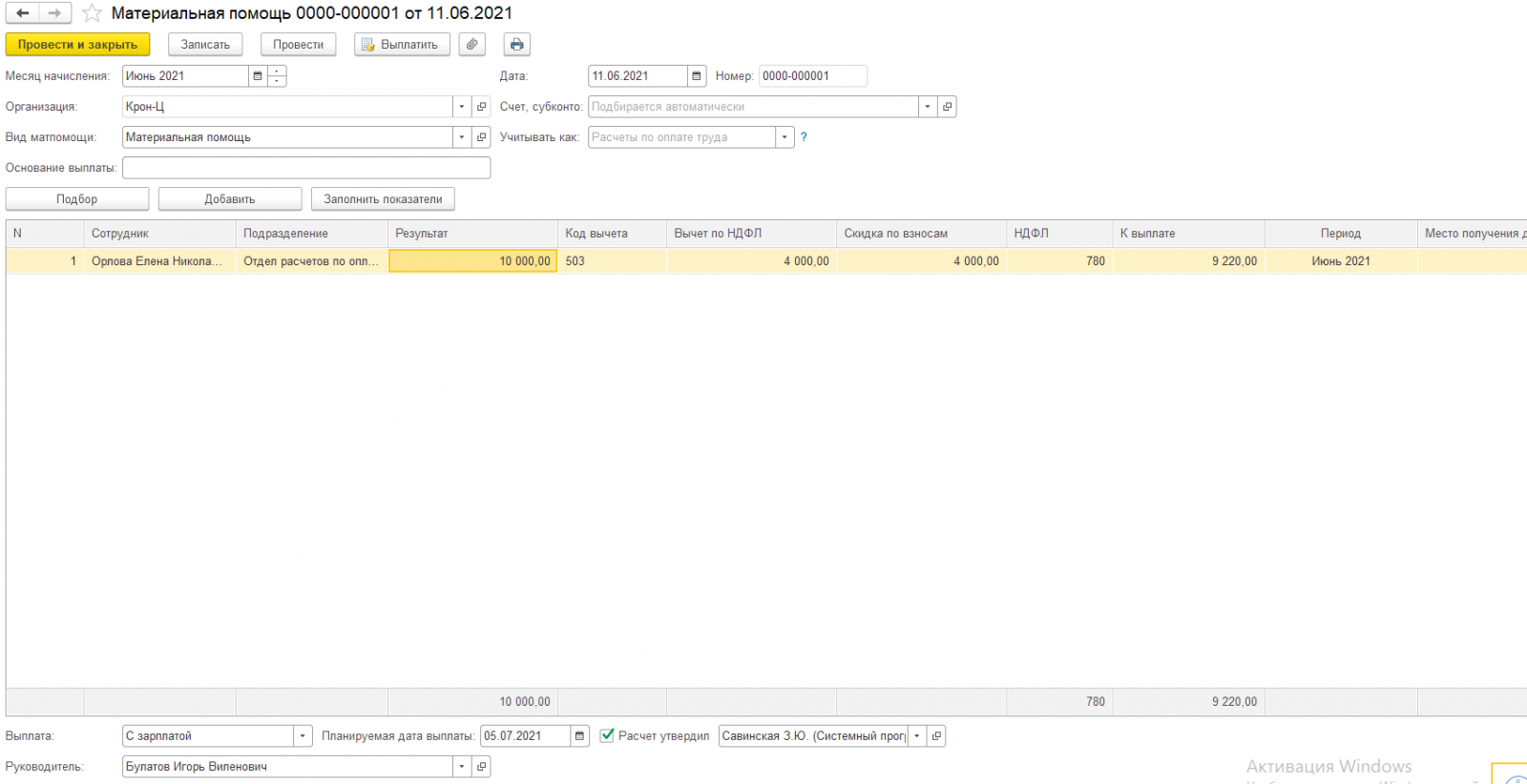

Начислили мат помощь правильно, по дате выплаты она должна был попасть в ведомость от 05.07.21 (рис 16), но не попала (рис 17).

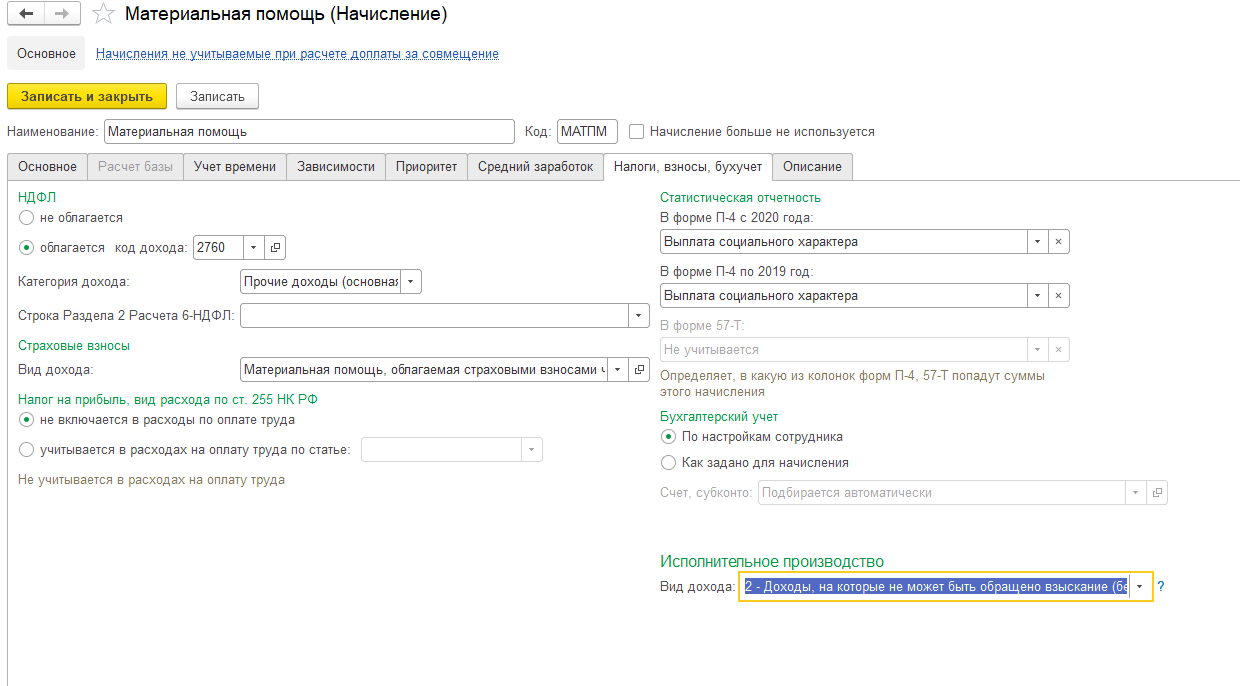

Проверяем настройки начисления и обнаруживаем ошибку, вид дохода стоит 2 (рис 18), хотя для мат помощи должен быть вид дохода 1.

В Указании Центробанка № 5286-У приводятся три кода:

- «1» – сюда относятся доходы, с которых можно удерживать задолженность по исполнительным листам в пределах установленных законом ограничений (ст. 99 закона № 229-ФЗ). Это заработная плата, премии, отпускные, больничные, авторские вознаграждения, матпомощь и иные доходы, полученные физическим лицом, включая оплату по договорам ГПХ. Задолженность исчисляется из суммы, оставшейся после удержания налогов. При взыскании алиментов на детей и возмещении вреда здоровью (в связи со смертью кормильца, либо причиненного преступлением) может быть удержано до 70% дохода, а в остальных случаях – до 50%.

- «2» – в эту группу включены доходы физлиц, с которых нельзя взыскивать задолженность. Перечень таких доходов приведен в ст. 101 закона № 229-ФЗ. К ним относятся компенсационные выплаты, алименты, пособия на детей, декретные выплаты, подотчетные суммы и др. Сюда же входят выплачиваемые организацией своим работникам суммы в связи с регистрацией брака, рождением ребенка, смертью родственника (пп. «в» п. 1 ст. 101 закона № 229-ФЗ).

- «3» – этим кодом обозначаются денежные перечисления на возмещение вреда здоровью и выплаты лицам, пострадавшим от радиационных и техногенных катастроф. Из них можно высчитывать только алименты детям и возмещение вреда в связи со смертью кормильца (подп. 1, 4 п. 1, п. 2 ст. 101 Федерального закона № 229-ФЗ).

Такие ошибки часто встречаются и пользователям необходимо уметь находить и своевременно исправлять их. Тогда сдача отчетности не будет представлять сложности.

МЫ рады, если эта информация была для вас полезной. Появились вопросы или возникли сложности с настройкой продуктов 1С? Обращайтесь! Наши специалисты готовы проконсультировать!

Команда "1С:БИЗНЕС РЕШЕНИЯ" поможет в решении любых бизнес-вопросов!