На территории ЕАЭС вводится единый механизм контроля за законностью оборота товаров на территории ЕАЭС (в том числе при перемещении между государствами – членами ЕАЭС). Это предусмотрено Соглашением о механизме прослеживаемости товаров, ввезенных на таможенную территорию Евразийского экономического союза, которое заключено в г. Нур-Султане 29.05.2019.

На первом этапе формируются национальные системы прослеживаемости товаров. Для этого в России создается информационная система, в которой будут собираться, учитываться и храниться сведения о прослеживаемых товарах, а также информация об их обороте. Созданием, внедрением и сопровождением упомянутой системы занимается ФНС России. С 1 июля по 31 декабря 2020 года в РФ проводился эксперимент по прослеживаемости товаров. Его цель – апробация эффективности национальной системы.

Систему прослеживаемости не стоит путать с системой маркировки товаров, реализацией которой занимается ЦРПТ. Это совершенно разные способы контроля за оборотом товаров. Система прослеживамости не предполагает нанесения на товар контрольно-идентификационных знаков, как это происходит при маркировке. Прослеживаемым товарам присваивается регистрационный номер партии товара (далее – РНПТ), который в дальнейшем будет отслеживаться по документам. Другими словами, система прослеживаемости предполагает только количественный учет движения товаров, ввезенных на территорию ЕАЭС (пока в рамках национальной системы прослеживаемости – на территорию РФ).

Правительство РФ утвердило перечень товаров, подлежащих прослеживаемости (постановление от 01.07.2021 № 1110), а также Положение о национальной системе прослеживаемости товаров (постановление от 01.07.2021 № 1108), которые вступили в силу с 08.07.2021 (дата опубликования). Таким образом, система прослеживаемости товаров в РФ действует уже с 08.07.2021 (то есть в отношении товаров, операции по которым совершаются с 08.07.2021) (письмо ФНС России от 09.07.2021 № ЕА-4-15/9627@).

Перечень товаров, подлежащих прослеживаемости, включает:

- холодильники, морозильники и прочее холодильное и морозильное оборудование электрическое и других типов; тепловые насосы (кроме установок для кондиционирования воздуха товарной позиции 8415, код ТН ВЭД 8418 (кроме 8418 69 000, 8418 91 000 0 , 8418 99), коды ОКПД2 27.51.11, 28.25.13)

- автопогрузчики с вилочным хватом; прочие тележки, оснащенные подъемным или погрузочно-разгрузочным оборудованием (код ТН ВЭД 8427 (кроме 8427 20 900 0), код ОКПД2 28.22.15)

- бульдозеры с неповоротным или поворотным отвалом, грейдеры, планировщики, механические лопаты, экскаваторы, одноковшовые погрузчики, трамбовочные машины и дорожные катки, самоходные (код ТН ВЭД 8429 (кроме 8429 30 000 0), коды ОКПД2 28.92.21, 28.92.22, 28.92.24, 28.92.25, 28.92.26, 28.92.27)

- машины стиральные бытовые или для прачечных, включая машины, оснащенные отжимным устройством (код ТН ВЭД 8450 (кроме 8450 90 000 0), коды ОКПД2 27.51.13.110, 28.94.22.110)

- мониторы и проекторы, не включающие в свой состав приемную телевизионную аппаратуру; аппаратура приемная для телевизионной связи, включающая или не включающая в свой состав широковещательный приемник или аппаратуру, записывающую или воспроизводящую звук или изображение (код ТН ВЭД 8528, коды ОКПД2 26.20.17, 26.40.20, 26.40.34)

- транспортные средства промышленного назначения, самоходные, не оборудованные подъемниками или погрузочными устройствами, используемые на заводах, складах, в портах или аэропортах для перевозки грузов на короткие расстояния; тракторы, используемые на платформах железнодорожных станций (код ТН ВЭД 8709 (кроме 8709 90 000 0), код ОКПД2 28.22.15)

- коляски детские (код ТН ВЭД 8715 00 100 0, код ОКПД2 30.92.40.110)

- детские сиденья (кресла) безопасности, устанавливаемые или прикрепляемые к сиденьям транспортных средств (с металлическим каркасом) (коды ТН ВЭД 9401 71 000 1, 9401 79 000 1, код ОКПД2 29.32.20.130)

- детские сиденья (кресла) безопасности с пластмассовым каркасом, устанавливаемые или прикрепляемые к сиденьям транспортных средств (код ТН ВЭД 9401 80 000 1, код ОКПД2 29.32.20.130)

Однако прослеживаемость коснется не всех товаров из этого списка, а только тех, в отношении которых выполняется хотя бы одно из условий (п. 3 Положения):

- товары ввезены на территорию РФ и выпущены для внутреннего потребления;

- товары ввезены на территорию РФ и не выпущены для внутреннего потребления в связи с конфискацией или обращением в собственность (доход) РФ иным способом;

- товары ввезены на территорию РФ и не выпущены для внутреннего потребления в связи с обращением взыскания на них по решению суда в счет уплаты таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин;

- товары задержаны таможней, не востребованы лицами, обладающими полномочиями в отношении таких товаров;

- товары ввезены на территорию РФ с территорий государств – членов ЕАЭС (за исключением товаров, помещенных под таможенную процедуру таможенного транзита);

- товары ранее ввезены на территорию РФ (в перечисленных выше случаях) и фактически находятся на территории РФ на 08.07.2021.

Контроль за прослеживаемыми товарами со стороны ФНС

По задумке законодателя, налоговая служба контролирует операции с прослеживаемыми товарами. Для этого предусматривается следующее.

Во-первых, налогоплательщики будут представлять в налоговые органы отчеты об операциях с прослеживаемым товаром и документы, содержащие реквизиты прослеживаемости, то есть РНПТ. Порядок формирования и сдачи такого отчета разрабатывает Правительство РФ (п. 1 ст. 1 Закона).

Во-вторых, инспекция сможет истребовать у налогоплательщика счета-фактуры, первичные и иные документы по операциям с прослеживаемым товаром. Это возможно в ходе камеральной проверки декларации по НДС, УСН, ЕСХН и единой (упрощенной) декларации (при отсутствии операций и движения денег), если выявлены несоответствия (пп. "б" п. 2 ст. 1 Закона):

- между сведениями декларации по УСН, ЕСХН, единой (упрощенной) декларации и отчета об операциях с прослеживаемыми товарами и (или) документов с реквизитами прослеживаемости (РНПТ), представленных налогоплательщиком;

- между сведениями декларации по НДС налогоплательщика и отчета об операциях с прослеживаемыми товарами, представленного другим налогоплательщиком;

- между сведениями отчета налогоплательщика об операциях с прослеживаемыми товарами с данными таких отчетов других налогоплательщиков.

В-третьих, при наличии указанных противоречий налоговики смогут осматривать территорию, помещение, предметы и документы налогоплательщика (п. 3 и п. 4 ст. 1 Закона). Напомним, что ранее такой осмотр был возможен только в ходе камеральной проверки декларации по НДС с суммой к возмещению или при наличии в ней противоречий (несоответствий).

Электронные счета-фактуры при реализации прослеживаемого товара

Ранее счета-фактуры оформлялись в бумажном или электронном виде. Причем в электронной форме они составллись, только если стороны договорились об этом и у них есть технические возможности для их приема и обработки (п. 1 ст. 169 НК РФ).

С 1 июля 2021 года счета-фактуры (в т. ч. корректировочные) при реализации прослеживаемых товаров нужно составлять только в электронной форме. Исключения составляют следующие операции с прослеживаемыми товарами (п. 2 ст. 2 Закона):

- реализация физическим лицам для личных, семейных, домашних и иных нужд, не связанных с предпринимательской деятельностью;

- реализация плательщикам налога на профессиональный доход;

- реализация и перемещение товара с территории РФ при экспорте (реэкспорте);

- реализация и перемещение товаров с территории РФ на территорию другого государства – члена ЕАЭС.

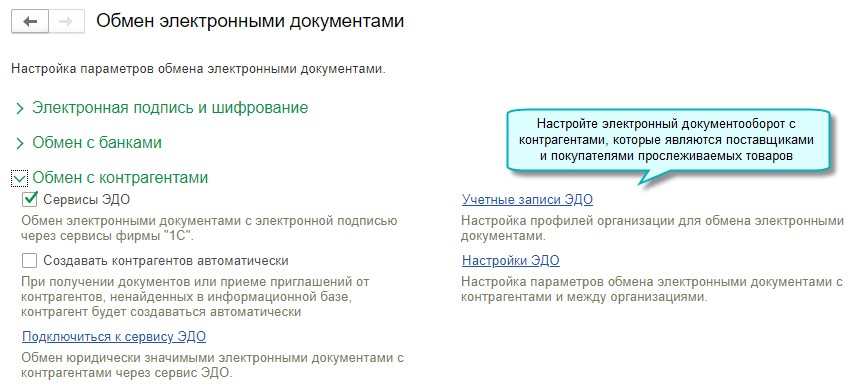

В связи с этим организации и предприниматели, приобретающие прослеживаемый товар, должны обеспечить получение электронных счетов-фактур (в т. ч. корректировочных) через оператора электронного документооборота.

При реализации прослеживаемого товара счета-фактуры обязательны

По правилам пп. 1 п. 3 ст. 169 НК РФ плательщик НДС может не составлять счета-фактуры, если он реализует товар неплательщику НДС и стороны письменно договорились об отсутствии счетов-фактур. Однако для прослеживаемых товаров это правило не действует, то есть счета-фактуры обязательны при реализации товара неплательщикам НДС, даже если они готовы работать без счетов-фактур (п. 4 ст. 2 Закона). Это правило работает с 1 июля 2021 года.

Изменены реквизиты счета-фактуры

С 1 июля 2021 года внесены изменения в порядок оформления счетов-фактур.

Счета-фактуры при реализации всех товаров, работ, услуг и имущественных прав содержат:

- реквизиты, позволяющие идентифицировать документ об отгрузке товаров, выполнении работ, оказании услуг и передаче имущественных прав (пп. "а" п. 5 ст. 2 Закона);

- порядковый номер записи поставляемых (отгруженных) товаров, выполнения работ, оказания услуг или передачи имущественных прав.

Кроме того, уточняется, что сведения о регистрационном номере таможенной декларации указываются по товарам, произведенным за пределами ЕАЭС (пп. "д" п. 5 ст. 2 Закона). Напомним, что и ранее контролирующие органы разрешали ставить прочерк в графе 11 счета-фактуры "Регистрационный номер таможенной декларации", если товар ввозился из стран ЕАЭС (см. письма Минфина России от 23.08.2017 № 03-07-13/1/53878, от 15.09.2016 № 03-07-13/1/53940). Полагается, что эти рекомендации Минфина можно использовать и после 01.07.2021.

В счет-фактуру, который оформляется при реализации прослеживаемых товаров, введены новые реквизиты (пп. "г", "е" п. 5 ст. 2 Закона):

- регистрационный номер партии товара (РНПТ);

- количественная единица измерения товара, используемая в целях его прослеживаемости;

- количество товара в единице, используемой в целях прослеживаемости.

Аналогичные дополнительные реквизиты включены в корректировочный счет-фактуру (п. 6 ст. 2 Закона).

Обратите внимание, что покупатель не лишится права на вычет, если в счете-фактуре не будет сведений по прослеживаемым товарам или они будут неверно указаны (п. 3 ст. 2 Закона).

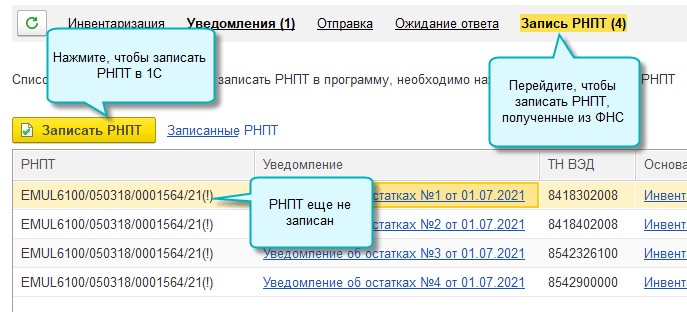

Что делать с остатками товара?

Необходимо уведомить ФНС России об имеющихся на 08.07.2021 в собственности остатках товаров, подлежащих прослеживаемости (п. 28 Положения, утв. постановлением Правительства № 1108). Уведомление (форма рекомендована письмом ФНС России от 14.04.2021 № ЕА-4-15/5042@) направляется в электронном виде по ТКС через оператора электронного документооборота не позднее дня совершения следующих операций с товаром:

- реализация товара (в том числе за пределы РФ),

- передача товара комитентом для реализации комиссионеру, действующему от своего имени,

- безвозмездная передача товара,

- прекращение прослеживаемости товара (например, утилизация),

- передача товара в качестве вклада в уставный капитал.

В ответ на это уведомление ФНС России не позднее следующего календарного дня с даты получения уведомления направляет по ТКС через оператора электронного документооборота квитанцию с присвоенным регистрационным номером партии товара (РНПТ) (п. 29 Положения). Если уведомление об остатках было направлено ошибочно, следует сформировать корректировочное уведомление с указанием количества товара равным 0 (нулю) (письмо ФНС России от 09.07.2021 № ЕА-4-15/9627@).

Полученный РНПТ при последующей реализации товара отражается в электронных счетах-фактурах (УПД). РНПТ, полученные на основании уведомлений об остатках, уведомлений о ввозе прослеживаемого товара, представленных с 01.07.2021 по 07.07.2021, можно использовать в электронных счетах-фактурах (УПД) при совершении операций с прослеживаемым товаром, а также в документах, содержащих реквизиты прослеживаемости (письмо ФНС России от 09.07.2021 № ЕА-4-15/9627@).

Форма счета-фактуры с 01.07.2021

В форму счета-фактуры добавлена информация о накладной или акте, по которым он составлен, а также информация по прослеживаемости (Постановление Правительства РФ от 2 апреля 2021 г. № 534). Изменения действуют с 01.07.2021.

Учет прослеживаемых импортных товаров

Добавлена возможность учета прослеживаемых товаров по регистрационным номерам партий товаров (РНПТ) (Федеральный закон от 09.11.2020 № 371-ФЗ).

Предусмотрены следующие варианты получения РНПТ:

- На основании таможенной декларации. Такой номер состоит из номера декларации и порядкового номера товара в этой декларации.

- По данным, полученным из ФНС, в случаях ввоза товаров из стран-участниц ЕАЭС.

- По данным, полученным из ФНС, для остатков прослеживаемых товаров на 01.07.2021 и для излишков, выявленных в процессе инвентаризации.

Для начала учета прослеживаемых товаров достаточно получить РНПТ остатков и сделать следующие настройки.

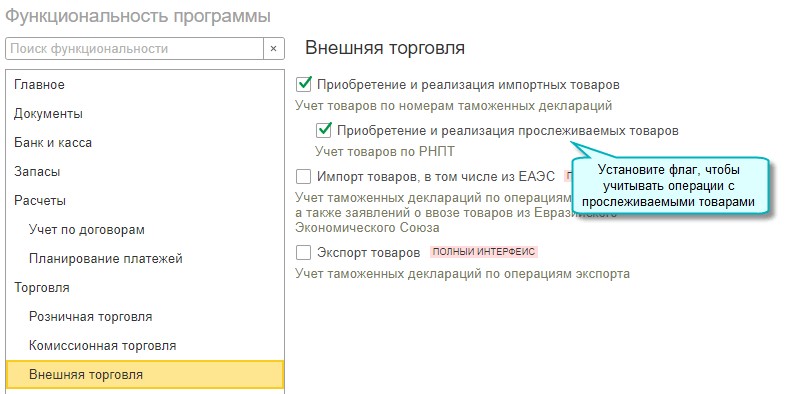

Настройки программы

Простой интерфейс: меню "Настройки - Функциональность - Внешняя торговля".

Полный интерфейс: меню "Главное - Настройки - Функциональность - Внешняя торговля".

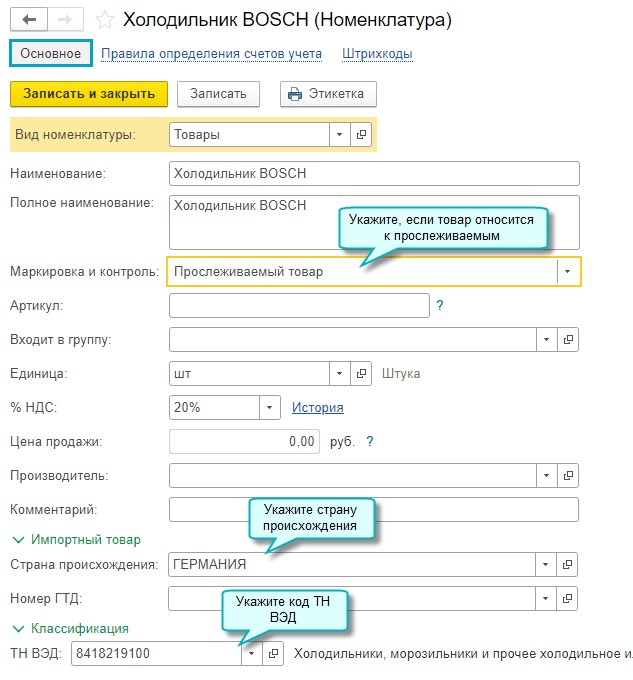

Простой интерфейс: меню "Товары - Основное".

Полный интерфейс: меню "Справочники - Товары и услуги - Номенклатура".

Простой интерфейс: меню "Настройки - Другие настройки - Администрирование - Проведение документов - Настройки проведения документов".

Полный интерфейс: меню "Администрирование - Настройки программы - Проведение документов - Настройки проведения документов".

Получение РНПТ на остатки товаров на 01.07.2021

Простой интерфейс: меню "Бухгалтерия - Прослеживаемость".

Полный интерфейс: меню "Отчеты - Прослеживаемость - Помощник получения РНПТ".

Простой интерфейс: меню "Бухгалтерия - Прослеживаемость".

Полный интерфейс: меню "Отчеты - Прослеживаемость - Уведомления для получения РНПТ".

Поступление прослеживаемых товаров

Добавлена возможность указания РНПТ для прослеживаемых товаров во всех документах поступления.

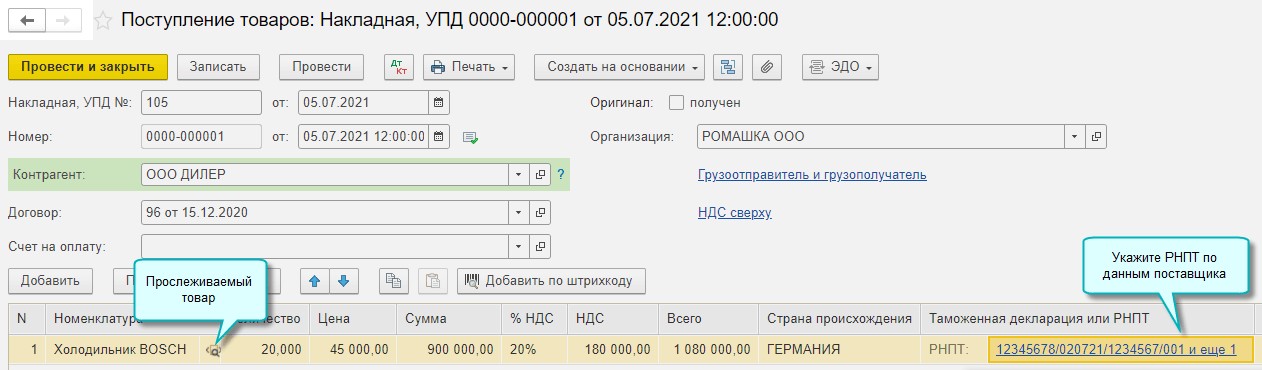

Покупка в России

Простой интерфейс: меню "Документы - Поступление (акты, накладные, УПД)".

Полный интерфейс: меню "Покупки - Покупки - Поступление (акты, накладные, УПД)".

Импорт из стран, не являющихся участниками ЕАЭС

.jpg)

Простой интерфейс: меню "Документы - Поступление (акты, накладные, УПД)".

Полный интерфейс: меню "Покупки - Покупки - Поступление (акты, накладные, УПД)".

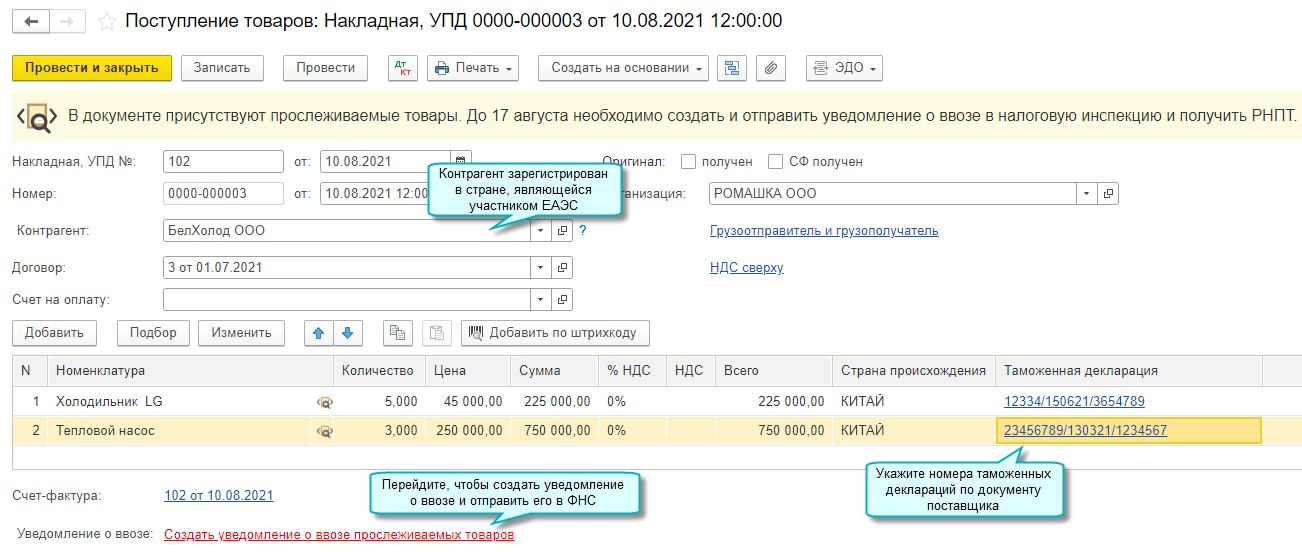

Ввоз из стран, являющихся участниками ЕАЭС

Предусмотрено напоминание о необходимости получения РНПТ в ФНС в течение 5 рабочих дней, при отражении поступления прослеживаемых товаров из стран, являющихся участниками ЕАЭС.

Простой интерфейс: меню "Документы - Поступление (акты, накладные, УПД)".

Полный интерфейс: меню "Покупки - Покупки - Поступление (акты, накладные, УПД)".

.jpg)

Простой интерфейс: меню "Бухгалтерия - Прослеживаемость - Помощник получения РНПТ".

Полный интерфейс: меню "Отчеты - Прослеживаемость - Помощник получения РНПТ".

.jpg)

Дальнейшие получение и запись РНПТ выполняются также как при получении РНПТ на остатки товаров.

Оприходование излишков прослеживаемых товаров

.jpg)

Для получения РНПТ отправьте в ФНС Уведомление об остатках прослеживаемых товаров.

Простой интерфейс: меню "Товары - Документы по складу - Оприходование товаров".

Полный интерфейс: меню "Склад - Инвентаризация - Оприходование товаров".

Выбытие прослеживаемых товаров

Добавлена возможность автоматического списания РНПТ во всех документах выбытия прослеживаемых товаров. Подбор РНПТ производится по методу ФИФО, первыми списываются товары, поставленные на учет первыми.

Если требуется списать конкретный РНПТ, то достаточно указать его вручную в документе списания.

Розничная продажа

.jpg)

Оптовая продажа в России и экспорт в страны, не являющиеся участниками ЕАЭС

.jpg)

Экспорт в страны, являющиеся участниками ЕАЭС

Предусмотрено напоминание о необходимости сообщения в ФНС в течение 5 рабочих дней о реализации прослеживаемых товаров из стран, являющихся участниками ЕАЭС.

.jpg)

.jpg)

Простой интерфейс: меню "Бухгалтерия - Прослеживаемость".

Полный интерфейс: меню "Отчеты - Прослеживаемость - Уведомления о перемещении".

Передача в производство

.jpg)

.jpg)

Простой интерфейс: меню "Товары - Документы по складу - Расход материалов".

Полный интерфейс: меню "Склад - Склад - Расход материалов (Требования-накладные)".

Аналогично указывается РНПТ и причина списания в документе Расход материалов с видом операции Передача сотруднику и учетом по сотруднику расходов.

Также РНПТ указывается в других документах на списание материалов: Отчет производства за смену, Выпуск продукции, Поступление из переработки.

Списание недостачи

.jpg)

Простой интерфейс: меню "Товары - Документы по складу - Списание товаров".

Полный интерфейс: меню "Склад - Инвентаризация - Списание товаров".

Отчетность по операциям с прослеживаемыми товарами

Состав отчетности по операциям с прослеживаемыми товарами зависит от того, являются ли организация или ИП плательщиками НДС.

Если организация или ИП уплачивают НДС, то операции, по которым оформлены счета-фактуры, отражаются в Книге покупок и Книге продаж, прочие операции - в Отчете об операциях с товарами, подлежащими прослеживаемости.

Если организация или ИП не уплачивают НДС, то все операции отражаются в Отчете об операциях с товарами, подлежащими прослеживаемости.

.jpg)

.jpg)

Простой интерфейс: меню "Документы - Поступление (акты, накладные, УПД)".

Полный интерфейс: меню "Покупки - Покупки - Поступление (акты, накладные, УПД)".

.jpg)

Простой интерфейс: меню "Бухгалтерия - 1С-Отчетность - Регламентированные отчеты - Отчет об операциях с товарами, подлежащими прослеживаемости".

Полный интерфейс: меню "Отчеты - 1С-Отчетность - Регламентированные отчеты - Отчет об операциях с товарами, подлежащими прослеживаемости".

МЫ рады, если эта информация была для вас полезной. Появились вопросы или возникли сложности с настройкой продуктов 1С? Обращайтесь! Наши специалисты готовы проконсультировать!

Команда "1С:БИЗНЕС РЕШЕНИЯ" поможет в решении любых бизнес-вопросов!