С 01.01.2023 начнут действовать новый порядок и сроки уплаты НДФЛ, согласно Федеральному закону от 14.07.2022 № 263-ФЗ (с учетом разъяснений в Письме Минфина от 14.09.2022 № 03-04-06/88989). В данной статье рассмотрим, что конкретно меняется с 01.01.2023 года с точки зрения учета и отчетности по НДФЛ и как эти изменения реализованы в программе 1С Зарплата и управление персоналом редакция 3.1.

1. Изменяется порядок определения даты получения дохода по оплате труда, начиная с зарплаты, выплаченной после 01.01.2023:

- декабрьская зарплата 2022 года регистрируется по правилам того года, в котором она выплачена: при выплате в декабре 2022 года датой получения дохода будет 31.12.2022 с включением в 6-НДФЛ за 2022 год, при выплате в январе 2023 года датой получения дохода станет дата выплаты с включением дохода в 6-НДФЛ за 1 кв. 2023 года.

- премии "прошлых" месяцев, ранее учитываемые не по месяцу начисления и относившиеся по старым правилам к 2022 году, останутся в 2022 году только в том случае, если они выплачены до 01.01.2023 (что означает прекращение действия соответствующих настроек с 2023 года).

При выплате зарплаты дата получения дохода корректируется для всех доходов, кроме натуральных. Таким образом, если денежный доход имеет дату получения 01.01.2023 или позже, при выплате дата его получения заменяется датой выплаты.

2. Изменяется порядок определения срока уплаты по налогам, удержанным с 1 января:

- налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца в составе Единого налогового платежа.

- перечисление налоговыми агентами сумм налога, исчисленного и удержанного за период с 1 по 22 января, осуществляется не позднее 28 января, за период с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

3. С января 2023 года все выплаченные авансы (зарплата за первую половину месяца) начинают исчислять и удерживать налог, самостоятельно отражаясь в отчетности, независимо от используемой настройки учетной политики по НДФЛ:

- в документе "Начисление за первую половину месяца", начиная с января 2023 года, перестают показываться флажок "Отложить расчет налога до расчета зарплаты в конце месяца" и поле "Перечисление налога", при этом налог исчисляется и удерживается при выплате аванса независимо от дня выплаты.

- поведение декабрьских авансов не меняется – они самостоятельно регистрируются в учете, если это сказано в учетной политике или в самом документе.

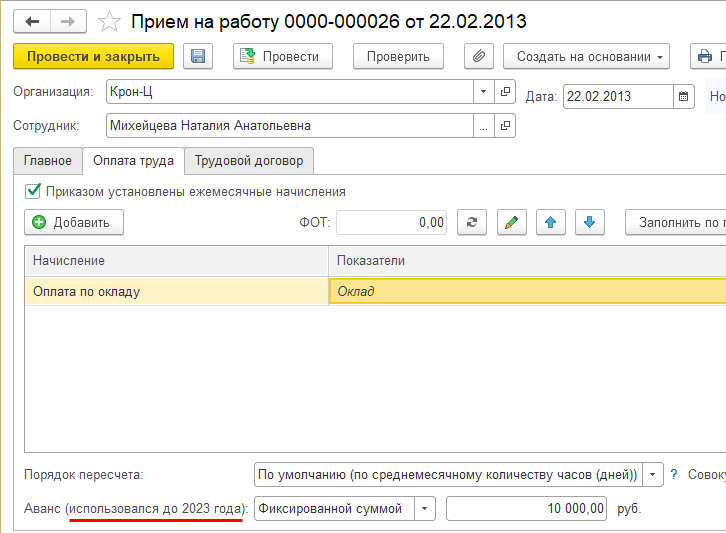

В программе отменена возможность использования авансов фиксированной суммой и процентом от тарифа с 2023 года (в связи с изменениями законодательства по НДФЛ – они были поддержаны в прошлой версии).

Ведомости на выплату аванса с датой после 01.01.2023 не заполняется сотрудниками, для которых были указаны способы расчета аванса фиксированной суммой и процентом от тарифа. Начисление за первую половину месяца с 2023 года заполняется всеми сотрудниками, независимо от ранее указанного способа расчета аванса.

Документ "Начисление зарплаты" с декабря 2022 года начинает требовать дату выплаты для регистрации оплаты труда с 1 января 2023 года по дате выплаты.

4. Все межрасчетные выплаты с января 2023 года начинают исчислять и удерживать налог, самостоятельно отражаясь в отчетности, независимо от используемой настройки учетной политики по НДФЛ и порядка выплаты:

- это документы "Командировка", "Оплата дней ухода за детьми-инвалидами", "Отсутствие с сохранением оплаты", "Премия", "Простой, отстранение от работы" и "Разовое начисление".

- начиная с месяца начисления "Январь 2023" в них не показываются отключающие исчисление и/или удержание налога поля выбора /флажки (если это было предусмотрено учетной политикой), дата выплаты отмечается как необходимая к заполнению независимо от состава регистрируемых начислений.

- если дата выплаты превышает 31.12.2022, в документе показываются поля расчета НДФЛ независимо от состава регистрируемых начислений и порядка выплаты; удержания считаются по-прежнему только в межрасчетных документах, за исключением Командировки.

Учет перечисленных сумм налога по налогам, удержанным с 1 января, остаётся каким он был ранее.

5. Изменено заполнение документа "Отражение удержанного НДФЛ в бухучете" с 2023 года. Документ предназначен для того, чтобы сформировать сведения об удержанном НДФЛ при переходе на Единый налоговый платеж (ЕНП). При выборе месяца в документе он заполняется данными удержанного НДФЛ со сроком перечисления:

- Январь: с 01 по 22 января,

- Декабрь: с 23 ноября по 31 декабря,

- остальные месяцы: с 23-го числа предыдущего месяца по 22-е число текущего месяца.

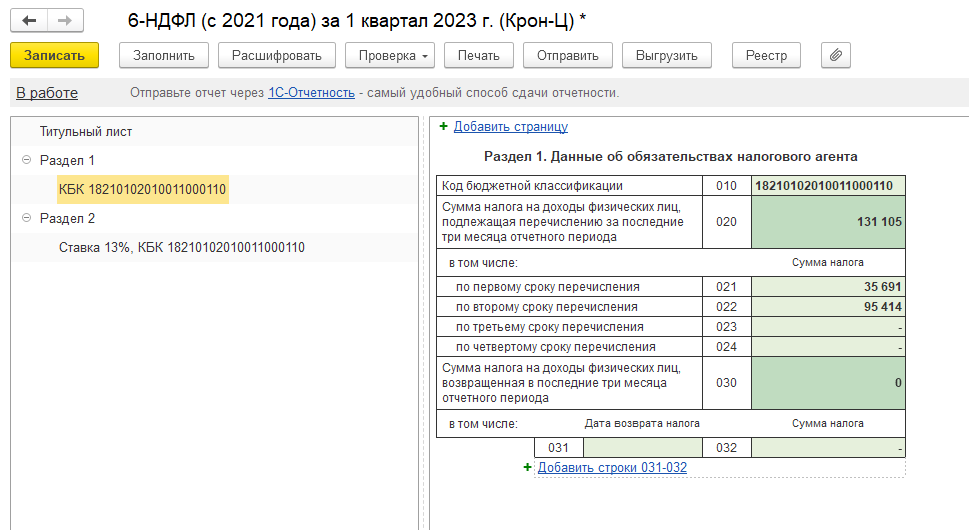

6. Новые сроки и форма представления отчета 6-НДФЛ с января 2023 года.

С 01.01.2023 начнет действовать обновленная редакция расчета 6-НДФЛ (приказ ФНС России от 29.09.2022 № ЕД-7-11/881@). Изменения учитывают переход компаний с 2023 года на уплату налогов посредством единого налогового платежа на единый налоговый счет.

Реализовано заполнение формы 6-НДФЛ с 2023 года, согласно проекту приказа https://regulation.gov.ru/projects#npa=130787.

В 1 Разделе обновленного расчета 6-НДФЛ изменено наименование строки 020, где указывают сумму НДФЛ, подлежащую перечислению за последние три месяца отчетного периода. Вместо полей 021 и 022 для указания сроков перечисления НДФЛ и сумм налога в расчете четыре поля — 021, 022, 023 и 024. В эти поля нужно будет вносить суммы исчисленного и удержанного НДФЛ, подлежащие перечислению по первому, второму, третьему и четвертому срокам перечисления отчетного квартала соответственно. Четвертый срок перечисления (не позднее последнего рабочего дня календарного года) относится к периоду с 23 по 31 декабря. Поэтому поле 024 заполняется только при составлении годового расчета. Новую редакцию 6-НДФЛ следует применять с отчетности за 2023 год.

В соответствии с Законом № 263-ФЗ за I квартал, полугодие, девять месяцев 6-НДФЛ необходимо представлять не позднее 25-го числа месяца, следующего за соответствующим периодом. Итоговый расчет 6-НДФЛ за год работодатели станут представлять не позднее 25 февраля года, следующего за истекшим налоговым периодом. В 6-НДФЛ за I квартал необходимо отражать суммы налога, удержанные в период с 1 января по 22 марта включительно, за полугодие — с 1 января по 22 июня включительно, за девять месяцев — с 1 января по 22 сентября включительно.

7. Обновленная декларация 3-НДФЛ

С 01.01.2023 вступает в силу новая редакция формы декларации 3-НДФЛ (приказ ФНС России от 29.09.2022 № ЕД-7-11/880@). Изменено Приложение к Разделу 1, которое станет служить заявлением о возврате суммы переплаты по НДФЛ. Кроме того, в Разделе 2 «Расчет налоговой базы и суммы налога по видам доходов» появится новая строка 2.10, в которой нужно будет указывать сумму НДФЛ, возвращенную (зачтенную) в связи с применением вычета в упрощенном порядке. В Приложении 2 «Доходы от источников за пределами РФ» появится новый код освобождения от НДФЛ (код 4), который указывается при применении амнистии капиталов. Из Приложения 4 «Расчет сумм доходов, не подлежащих налогообложению» исключена строка для отдельного указания сумм помощи и подарков, полученных ветеранами. В Приложении 5 добавлена строка 171 для вычета по оплаченным физкультурно-оздоровительным услугам.

Сроки сдачи декларации 3-НДФЛ и уплаты указанного в ней налога не поменялись (не позднее 30 апреля и не позднее 15 июля года, следующего за годом получения дохода соответственно). Если декларация 3-НДФЛ представляется только для получения налоговых вычетов, подать ее можно в любое время в течение трех лет по окончании года, в котором возникло право на вычет.

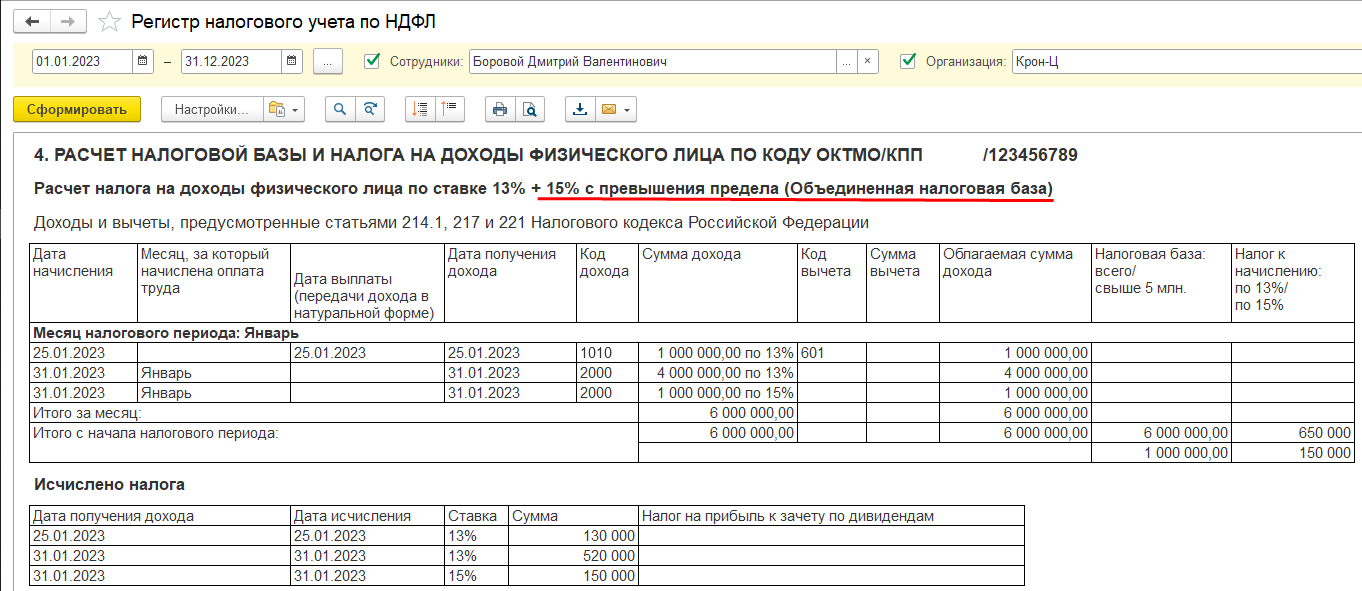

8. Реализован расчет НДФЛ с совокупной налоговой базы с 2023 года, в соответствии с пунктом 3 статьи 2 Федерального закона от 23.11.2020 № 372-ФЗ.

С 2023 года при ограничении пределом в 5 млн. руб. налоговые базы (по дивидендам, ЦБ и "основная") не разделяются.

В отчете "Регистр налогового учета по НДФЛ" с 2023 года все доходы объединённой налоговой базы показываются в одной таблице Раздела 4. Отдельно показываются подарки, облагаемые по ставке 13% без прогрессивной шкалы.

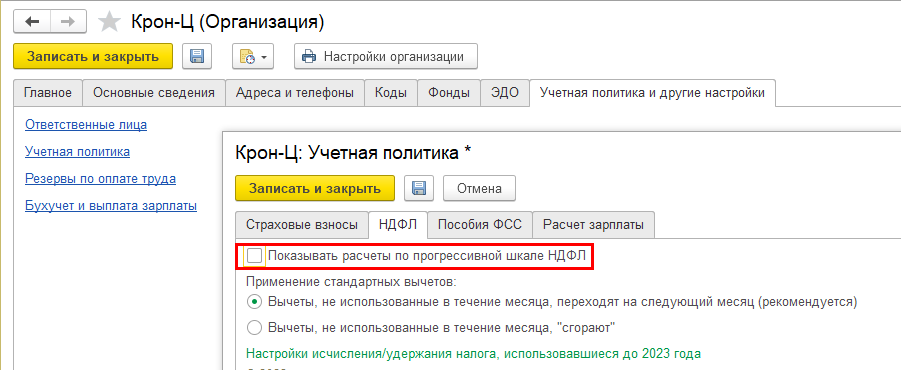

Настройка расчета по прогрессивной шкале НДФЛ теперь не влияет на расчет и переименована в "Показывать расчеты по прогрессивной шкале НДФЛ". Расчет теперь всегда выполняется как при включенной настройке.

Появились вопросы? Специалисты компании «1С:БИЗНЕС РЕШЕНИЯ» помогут вам!

Бесплатная консультация по телефону +7(3532)43-05-17.

Наша линия поддержки в 1С-Коннект: