Частые ошибки в учете НДФЛ на примере конфигураций 1С:Бухгалтерия и 1С:Зарплата и управление персоналом

В 2023 году изменения в законодательных актах коснулись практически всех объектов налогового учета. По НДФЛ также были пересмотрены сроки сдачи, ставки и отчетные формы. Отсюда у пользователей появилось много вопросов по изменениям в учете НДФЛ. В данной статье мы коснемся наиболее распространенных ошибок в учете НДФЛ и рассмотрим пути их исправления в двух конфигурациях: Бухгалтерии и ЗУП.

- Даты выплаты не совпадают с датами в настройках программы

В настройках программы задаются числа месяца, в которые в организации выплачивается аванс и зарплата.

В 1С:ЗУП в разделе Настройка-Организации (Рис.1) на вкладке Учетная политика и другие настройки-ссылка Бухучет и выплата зарплаты (Рис.2).

.png)

Рис.1

.png)

Рис.2

Конечно, даты выплаты могут меняться, если дата, указанная в настройках выпадает на выходной или праздничный день. Частой ошибкой является то, что в начислении оставляют планируемую дату выплаты (Рис.3), подставившуюся автоматически из настроек Учетная политика, а ведомость создают фактической датой выплаты (Рис.4).

.png)

Рис.3

.png)

Рис.4

Или исправляют планируемую дату выплаты в начислении на другую (Рис.5), но выплачивают зарплату совсем другим числом (Рис.6).

.png)

Рис.5

.png)

ис.6

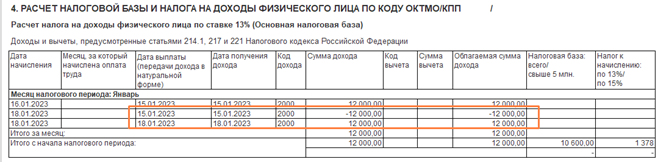

В таких случаях если мы сформируем отчет Регистр налогового учета по НДФЛ, мы увидим следующую картину: сумма НДФЛ сторнируется из одной даты (планируемой даты выплаты) и ставится в другую (дата создания ведомости) (Рис.7).

.png)

Рис.7

Рассмотрим ту же ситуацию в 1С:Бухгалтерия. Здесь даты выплаты зарплаты и аванса устанавливаются в разделе Зарплата и кадры- Настройка зарплаты (Рис.8) - по ссылке Порядок учета зарплаты (Рис.9).

.png)

.png)

Рис.8 Рис.9

В бухгалтерии нет вынесенной планируемой даты выплаты, здесь она будет видна только если щелкнуть на сумму начисления (Рис.10). Датой выплаты в этой программе считается дата документа списания с расчетного счета. Если мы выплачиваем зарплату другим числом (Рис.11, 12), то в датах получения дохода в регистре по НДФЛ снова появляется минус (Рис.13).

.png)

Рис.10

.png)

Рис.11

.png)

Рис.12

Рис.13

Решение: Если дата выплаты не совпадает с датами в настройках программы, планируемая дата в документе начисления должна равняться фактической дате выплаты.

- Нарушена хронология зарплатных документов.

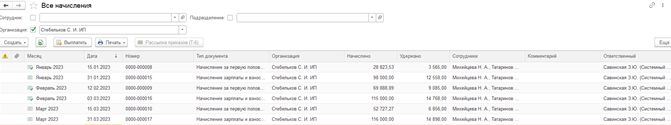

В этом случае ситуация будет идентична в обеих конфигурациях. Рассмотрим ситуацию на примере 1С:ЗУП. По какой-то причине нам нужно перепровести документ за более ранний период. Мы просто распроводим начисление и ведомости и снова проводим его, не трогая более поздние документы (Рис.14,15).

Рис.14

Рис.15

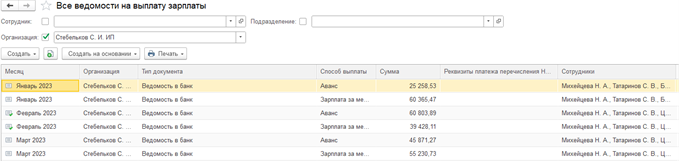

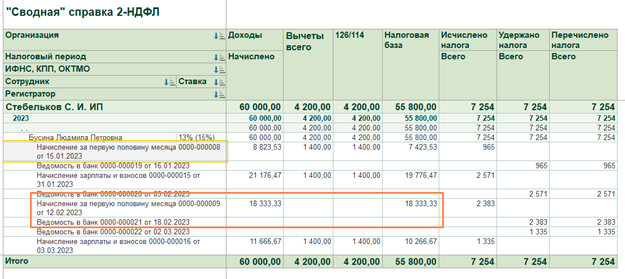

Из-за этого в сводной справке мы видим, что сумма НДФЛ из более позднего документа стала минусовой (Рис.16).

Рис.16

Что касается межрасчетных выплат, необходимо проверять следующий момент: в документе начисления выплату указывать по факту. Если ведомость создается в межрасчетный период, то и в начислении должен стоять соответствующий выбор.

Решение: Если необходимо перепровести документы прошлых месяцев, то необходимо распроводить все документы начислений, ведомости и банковские выписки (в 1С:Бухгалтерия) до текущего периода и проводить их поочередно.

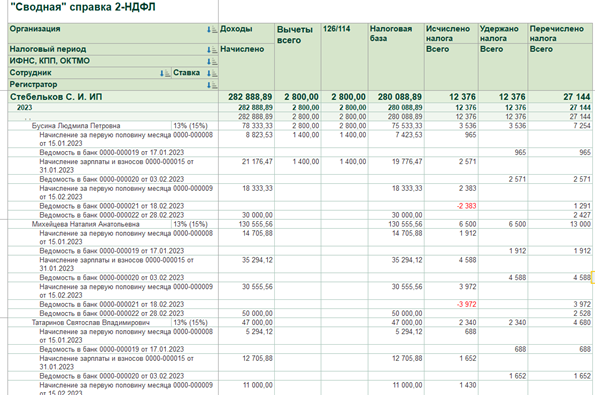

- Дважды удерживается вычет в первом месяце работы сотрудника

В связи с изменением законодательства с 2023 года, это не является ошибкой. Был изменен механизм учета НДФЛ, теперь он рассчитывается по дате выплаты, т.е. к начислениям применяется вычет того месяца, в котором производится выплата оплаты труда. Например, сотрудник принят в январе, при первом же начислении - аванс за январь, у него применяется вычет. Зарплата за январь будет выплачена уже в феврале, на нее применяется вычет февральский (Рис.17).

Рис.17

Решение: Это не задвоение вычета, это корректный расчет программы в связи с изменениями. В феврале еще один вычет уже не применится (Рис.18),и далее будет применяться раз в месяц.

Рис.18

Рассмотренные ошибки являются наиболее распространенными в учете НДФЛ и приводят к некорректности данных в отчетности.

Максимально просто и быстро решить все вопросы и задачи можно, получив 10 дней бесплатной техподдержки! Для этого достаточно ответить на 5 вопросов ЗДЕСЬ